Od 1. 4. 2019 sa mení § 33 ods. 1 zákona č. 595/2003 Z. z. o dani z príjmov a jeho aktuálne znenie je:

Daňovník, ktorý v zdaňovacom období dosiahol zdaniteľné príjmy podľa § 5 aspoň vo výške 6-násobku minimálnej mzdy (3.120 eur) alebo ktorý dosiahol zdaniteľné príjmy podľa § 6 ods. 1 a 2 aspoň vo výške 6-násobku minimálnej mzdy (3.120 eur) a vykázal základ dane (čiastkový základ dane) z príjmov podľa § 6 ods. 1 a 2, si môže uplatniť daňový bonus na každé vyživované dieťa žijúce v domácnosti s daňovníkom, pričom prechodný pobyt dieťaťa mimo domácnosti nemá vplyv na uplatnenie tohto daňového bonusu. Suma daňového bonusu, o ktorú sa znižuje daň, je:

a) 22,17 eura mesačne alebo

b) dvojnásobok sumy podľa písmena a) mesačne, ak vyživované dieťa nedovŕšilo šesť rokov veku, a to poslednýkrát za kalendárny mesiac, v ktorom vyživované dieťa dovŕši šesť rokov veku.

Ako si zamestnanec uplatní dvojnásobný daňový bonus u zamestnávateľa?

Zamestnanec si nárok na daňový bonus uplatňuje prostredníctvom Vyhlásenia a predložením rodného listu dieťaťa rovnako, ako si uplatňuje „bežný“ daňový bonus (najneskôr do konca kalendárneho mesiaca po vstupe do zamestnania a každoročne do konca januára alebo v priebehu zdaňovacieho obdobia).

Musí zamestnanec u zamestnávateľa doplniť do Vyhlásenia požiadavku na uplatnenie dvojnásobného daňového bonusu?

Nie, túto skutočnosť zamestnanec do Vyhlásenia neuvádza a ani zamestnávateľ nemá nárok, aby toto od zamestnanca vyžadoval.

Bude mať zamestnanec povinnosť predkladať zamestnávateľovi nejaký iný doklad okrem rodného listu v súvislosti s nárokom na dvojnásobný daňový bonus?

Nie zamestnanec nemá žiadnu inú povinnosť dokladovania tejto skutočnosti. Postupuje rovnakým spôsobom, ako postupoval doteraz, t.j. uvedie údaje na uplatnenie daňového bonusu vo Vyhlásení (meno a priezvisko dieťaťa, rodné číslo dieťaťa) a priloží rodný list dieťaťa.

Musí zamestnanec upozorniť zamestnávateľa, že má nárok na „dvojnásobný bonus“?

Nie, zamestnanec nemusí zamestnávateľa na túto skutočnosť upozorniť Je povinnosťou zamestnávateľa sledovať vek dieťaťa.

Kedy prestane zamestnávateľ zamestnancovi vyplácať dvojnásobný daňový bonus?

Zamestnávateľ prestane vyplácať zamestnancovi dvojnásobok sumy daňového bonusu poslednýkrát za kalendárny mesiac, v ktorom vyživované dieťa dovŕši šesť rokov veku.

Musí zamestnanec nejako inak postupovať v súvislosti s uplatnením dvojnásobného daňového bonusu pri ročnom zúčtovaní dane (po uplynutí roka 2019)?

Nie, postup pri uplatnení daňového bonusu v súvislosti s ročným zúčtovaním dane u zamestnávateľa za rok 2019 sa nemení oproti spôsobu, ktorý sa aplikoval doteraz.

Chcem si objednať Registračnú kartu zamestnanca

Rozhovor pre Hospodárske noviny o dvojnásobnom daňovom bonuse

VŠEOBECNÉ INFO O DAŇOVOM BONUSE

Čo je potrebné splniť na uplatnenie daňového bonusu za rok 2019?

Na uplatnenie daňového bonusu (DB) na vyživované dieťa je potrebné splniť tieto podmienky:

– výška zdaniteľných príjmov zo závislej činnosti (§5) musí byť aspoň vo výške 3.120 eur,

– výška zdaniteľných príjmov z podnikania a z inej samostatnej zárobkovej činnosti (§6, ods. 1 a 2) musí byť aspoň vo výške 3.120 eur a musí byť vykázaný čiastkový základ dane (zjednodušene, nesmiete vykázať stratu).

Upozornenie: Pokiaľ v roku 2019 poberáte DB v súvislosti s príjmami zo závislej činnosti (§5), a v niektorých mesiacoch spĺňate hranicu príjmu na uplatnenie DB vo výške minimálne 260 eur, ale v úhrne za celý rok 2019 vaše príjmy nedosiahnu hranicu 3.120 eur, daňový bonus, ktorý vám bol v týchto mesiacoch vyplatený, vám zostáva.

Upozornenie: Splnenie nároku na DB sa skúma samostatne u každého z príjmov (§5 a §6). Ak nedosiahnete minimálnu výšku príjmov podľa §5 a ani minimálnu výšku príjmov podľa §6, ale súčet príjmov bude vyšší ako 3.120 eur, nemôžete si uplatniť nárok na DB aj keď súčet týchto príjmov je vyšší ako 3.120 eur.

TIP: Odporúčam, aby ste si nárok na daňový bonus v roku 2019 uplatňovali na mesačnej báze (nespoliehali sa na uplatnenie si nároku pri podaní DP za rok 2019), nakoľko môže dôjsť k situácii, že v niektorých mesiacoch splníte podmienku príjmu (260 eur) ale vrámci celého roka hranicu príjmu (3.120 eur) nesplníte a nebudete si môcť daňový bonus v DP uplatniť. Daňový bonus, ktorý si uplatníte na mesačnej báze (z dôvodu, že ste v mesiaci mali príjem vyšší ako 260 eur) vám ostane ak aj nesplníte ročnú hranicu príjmu (3.120 eur). §33, ods. 7 Zákona 595/2003 Z.z.

Otázka: Má zamestnanec nárok na daňový bonus dieťaťa, ktorému vznikol nárok na invalidný dôchodok?

Na daňový bonus nemá nárok daňovník pri dieťati, ktorému vznikol nárok na invalidný dôchodok. Nárok zaniká od prvého dňa kalendárneho mesiaca nasledujúceho po mesiaci, v ktorom bolo vydané rozhodnutie o priznaní invalidného dôchodku.

Ako je to s dokladovaním potvrdenia o návšteve školy od 1.12.2019?

S účinnosťou od 1.12.2019 sa zákonom 221/2019 Z.z. podľa čl. XV mení a dopĺňa zákon o dani z príjmov v § 37 ods. 3:

“Doklady uvedené v odseku 1 písm. a) a b) platia dovtedy, kým nedôjde k zmene údajov v nich uvedených. Potvrdenie školy o tom, že dieťa žijúce so zamestnancom v domácnosti sa sústavne pripravuje na povolanie štúdiom, platí vždy na školský rok, na ktorý bolo vydané. Potvrdenie podľa druhej vety a potvrdenie príslušného úradu o poberaní prídavku na vyživované dieťa sa nepredkladá zamestnávateľovi podľa osobitného predpisu, ak dieťa žijúce so zamestnancom v domácnosti sa sústavne pripravuje na povolanie štúdiom na škole so sídlom na území Slovenskej republiky; zamestnanec predloží údaje v rozsahu meno, priezvisko a rodné číslo alebo dátum narodenia dieťaťa potrebné na účel overenia statusu žiaka alebo študenta. Platnosť dokladov uvedených v odseku 1 písm. b) je podmienená tým, že zamestnanec každoročne potvrdí podpisom vo vyhlásení (§ 36 ods. 6) platnosť rozhodnutia o priznaní dôchodku. Doklady platia za predpokladu, že u zamestnanca a ním vyživovaných osôb sa nezmenili skutočnosti rozhodujúce na priznanie nezdaniteľnej časti základu dane [§ 11 ods.3] a daňového bonusu.“

Z uvedeného vyplýva, že zamestnanec naďalej predkladá predmetné Potvrdenie o návšteve školy v papierovej podobe zamestnávateľovi, ktorý nie je zamestnávateľom podľa osobitného predpisu (napr. zamestnávateľom je fyzická osoba, spol. s r. o., …).

To znamená, na uplatnenie DB u zamestnávateľa bude potrebné predložiť zamestnávateľovi potvrdenie o návšteve školy.

Zamestnanec s príjmami len zo závislej činnosti resp. daňovník s príjmami podľa § 6 ods.1 a 2 zákona o dani z príjmov podávajúci daňové priznanie za rok 2019 na účely uplatnenia daňového bonusu nebude správcovi dane predkladať potvrdenie o návšteve školy pri dennom štúdiu na strednej či vysokej škole v SR. Potvrdenie o návšteve školy bude prikladať pri štúdiu v zahraničí.

Jednoducho povedané, pri podávaní DP FO nebude potrebné k DP prikladať potvrdenie o návšteve školy (s výnimkou štúdia v zahraničí).

Veličiny v súvislosti s daňovým bonusom v roku 2019

Mesačná hranica príjmu = 260 €.

Ročná hranica príjmu = 3.120 €

Mesačná výška daňového bonusu = 22,17 € (44,34 pri dvojnásobnom DB od 1.4.2019)

Ročná výška daňového bonusu = 266,04 €

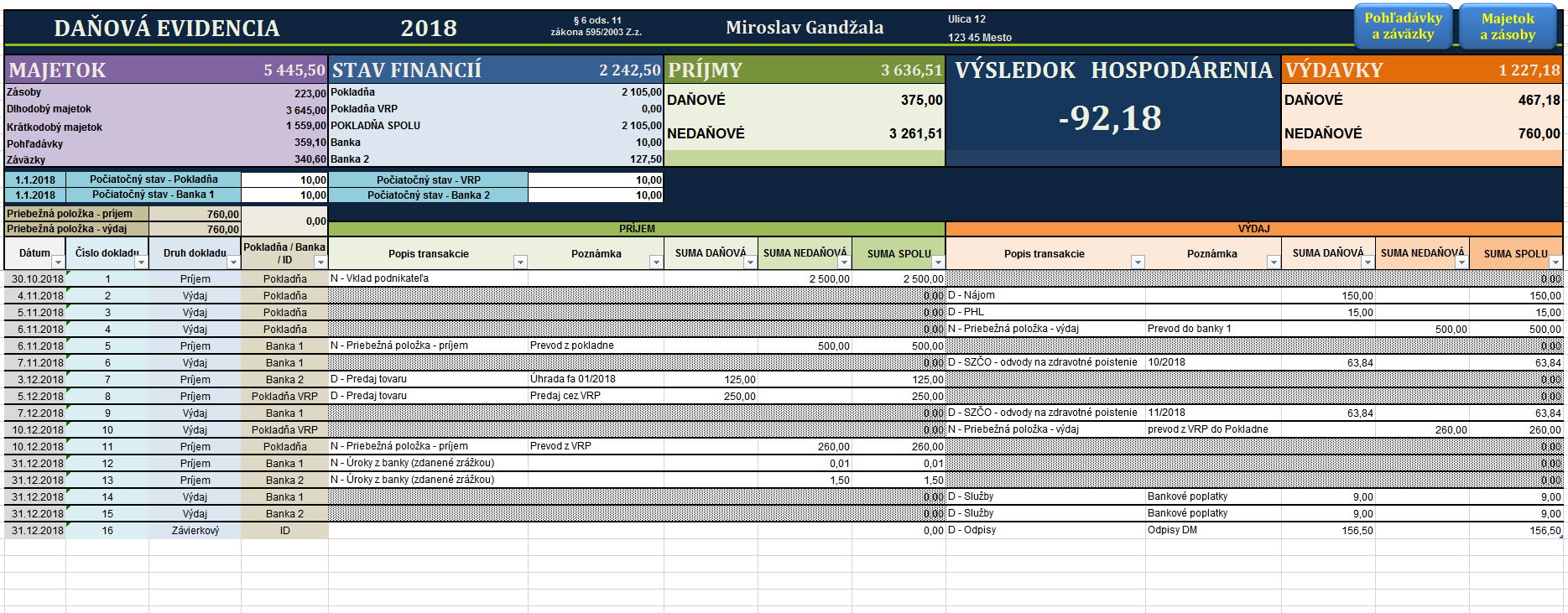

Autor: Miroslav Gandžala

NAJNOVŠIE KOMENTÁRE