V tomto dieli si povieme niečo o téme

PAUŠÁL A DAŇOVÁ EVIDENCIA

Chcem si uplatniť „paušál“ (výdavky percentom z príjmov). Do akej výšky si ich môžem uplatniť?

Pokiaľ ste daňovníkom s príjmami z podnikania, z inej samostatne zárobkovej činnosti, môžete si uplatniť 60%, najviac do výšky 20.000 eur za rok.

Pokiaľ ste daňovníkom s príjmami z použitia diela a použitia umeleckého výkonu, môžete si uplatniť 60%, najviac do výšky 20.000 eur za rok.

Pokiaľ ste daňovníkom s príjmami z príležitostnej poľnohospodárskej výroby, lesného a vodného hospodárstva, môžete si uplatniť 25%, najviac do výšky 5.040 eur za rok.

Sumu 20.000 (5.040) si môžete uplatniť bez ohľadu na to, koľko mesiacov v roku ste činnosť vykonávali.

TIP: nezabudnite uviesť v Tabuľke č. 1b) daňového priznania k dani z príjmov FO typu B údaje o zásobách a pohľadávkach na začiatku a na konci účtovného obdobia. Uplatňovanie paušálnych výdavkov vyznačte v VI. odd. daňového priznania typu B je pod Tabuľkou č. 1 riadok “Uplatňujem výdavky percentom z príjmov podľa § 6 ods. 10 zákona“

K paušálnym výdavkom pripočítate odvody, ktoré boli reálne zaplatené v roku 2018. t.j. odvod za 12/2017 (zaplatený v 01/2018) až 11/2018 (zaplatený v 12/2018) + prípadný nedoplatok RZ ZP za predošlý rok.

Chcel by som viesť daňovú evidenciu. Sú tam nejaké obmedzenia? Má vedenie daňovej evidencie nejaké výhody?

Daňovú evidenciu si môžete uplatňovať pri príjmoch z podnikania (§ 6 ods.1) alebo inej samostatnej zárobkovej činnosti (§ 6 ods.2) alebo pri príjmoch z prenájmu (§ 6 ods.3) alebo z použitia diela a použitia umeleckého výkonu (§ 6 ods.4).

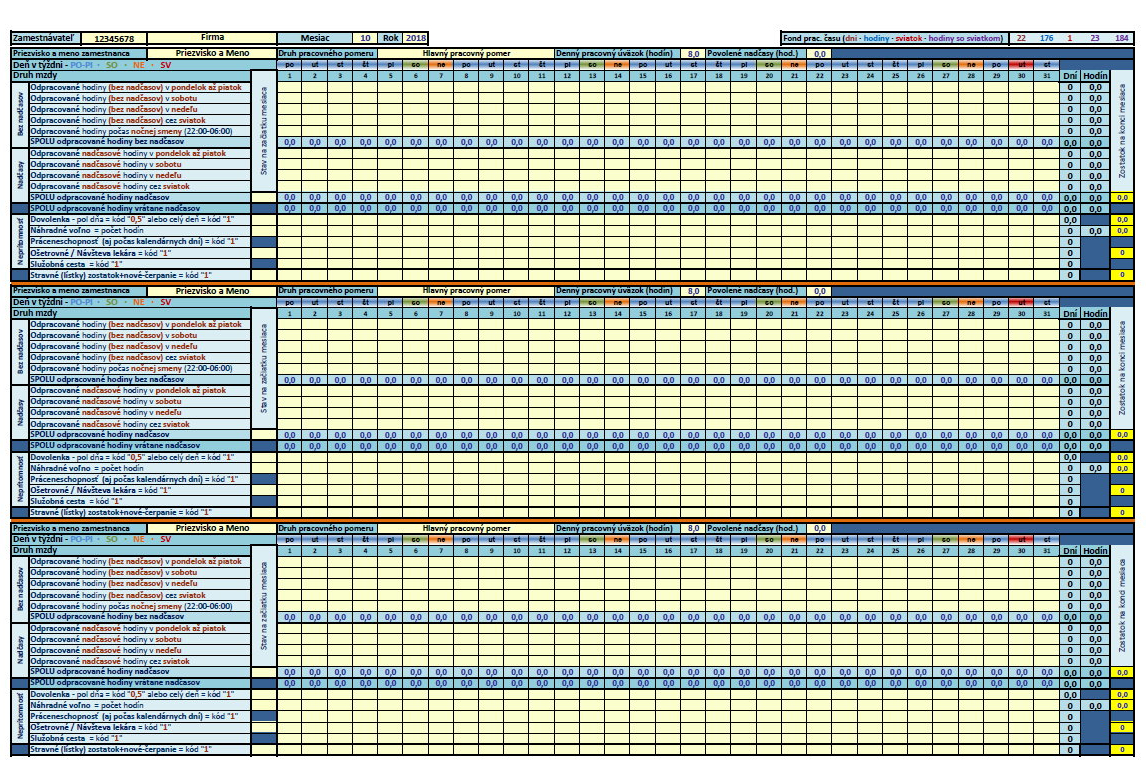

Daňovú evidenciu si môžete uplatňovať aj v prípade ak ste zamestnávateľ a aj v prípade ak ste platiteľ DPH (na účely DPH musí viesť podrobné záznamy v súlade s ustanoveniami zákona č. 222/2004 Z. z..).

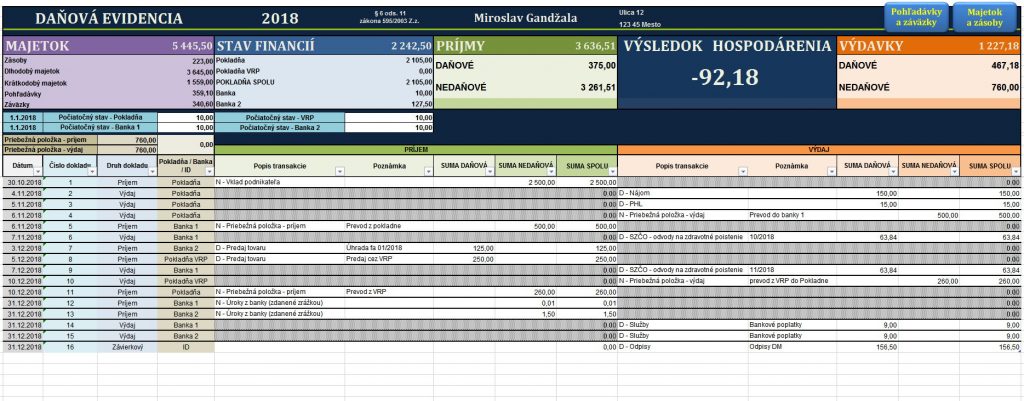

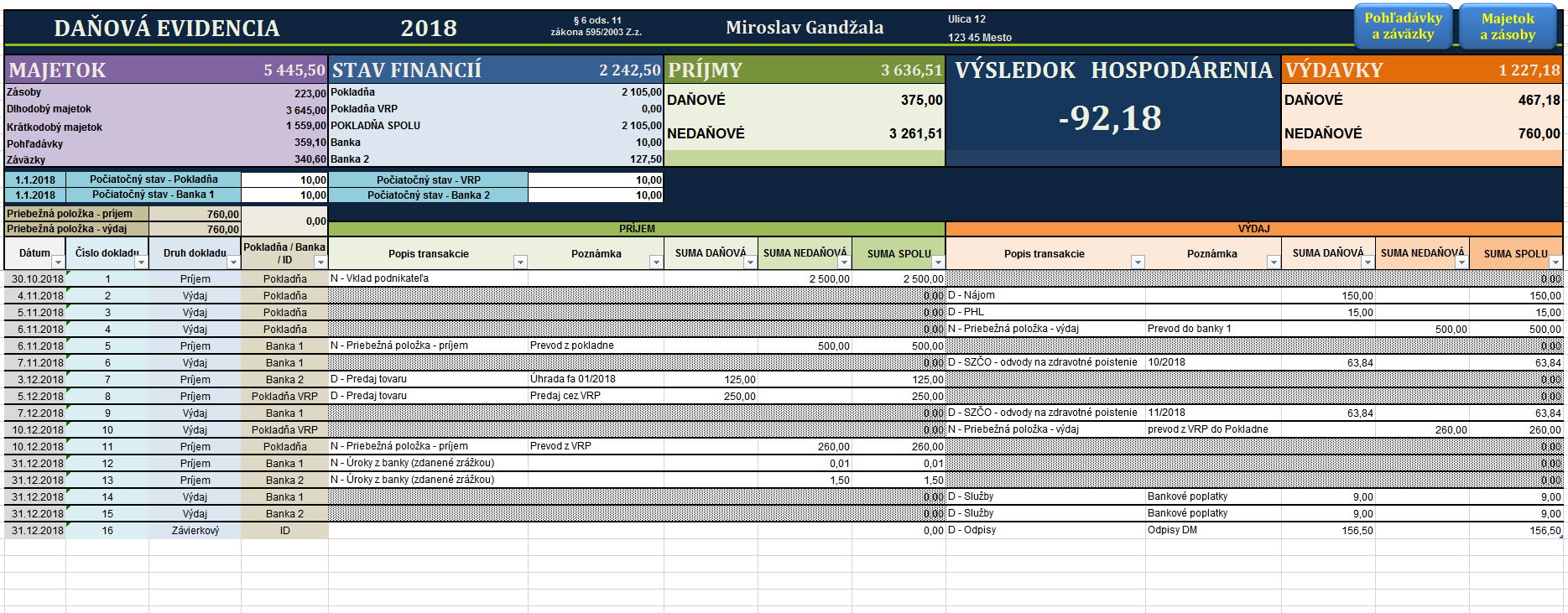

Pri vedení daňovej evidencie stačí evidovať:

– príjmy v časovom slede v členení potrebnom na zistenie základu dane (čiastkového základu dane) vrátane prijatých dokladov, ktoré spĺňajú náležitosti účtovných dokladov

– daňové výdavky v časovom slede v členení potrebnom na zistenie základu dane (čiastkového základu dane) vrátane vydaných dokladov, ktoré spĺňajú náležitosti účtovných dokladov

– hmotný majetok a nehmotný majetok zaradený do obchodného majetku [(§ 2 písm.m)]

– zásoby a pohľadávky,

– záväzky.

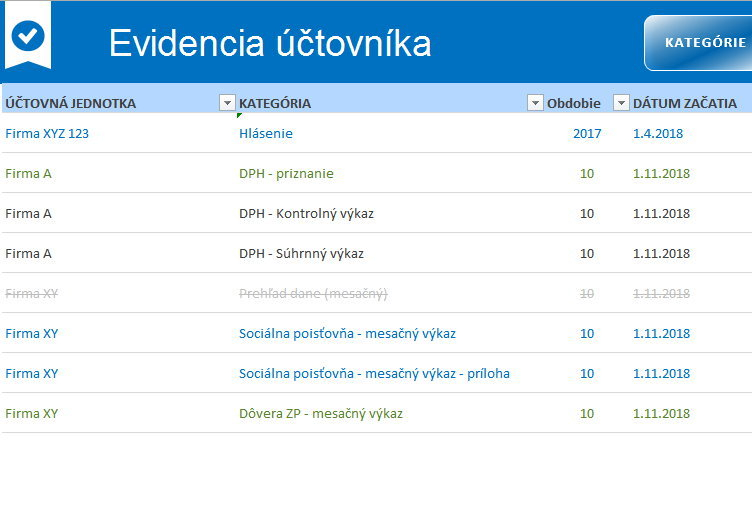

Forma, akú sa na evidenciu zvolíte nie je stanovená. Môžete si ju viesť v počítači vo formách tabuliek (excel) alebo v jednoduchom účtovnom programe.

Chcem si objednať Daňovú evidenciu

Výhodou daňovej evidencie je, že nemáte povinnosť zostavovať účtovnú závierku a vyhotoviť účtovné výkazy, nakoľko nie ste účtovnou jednotkou. Podávate teda len samotné daňové priznanie s povinnými prílohami, ktoré sú súčasťou tlačiva DP. Údaje z daňovej evidencie uvádzate v Tabuľke č. 1a) daňového priznania k dani z príjmov FO typu B. Uplatňovanie daňovej evidencie vyznačíte v VI. odd. daňového priznania typu B je pod Tabuľkou č. 1 riadok “Uplatňujem preukázateľné výdavky podľa § 6 ods. 11 zákona“

Ďalšou výhodou vedenia daňovej evidencie je, že podnikateľ nemusí postupovať podľa zákona o účtovníctve, vyhne sa pokutám, ktoré vyplývajú z nedodržania ustanovení tohto zákona.

Vynikajúca pomôcka na vedenie daňovej evidencie tu

Otázka: Musí SZČO – ktorý využíva daňovú evidenciu pripočítať do sumy záväzkov v daňovom priznaní v tabuľke 1a riadok 5 sumu daňovej povinnosti k dani z príjmov FO, ktorá mu vznikla v aktuálnom účtovnom období?

Nedoplatok z podaného daňového priznania za zdaňovacie obdobie roka 2018 sa nezapočítava (neuvádza) na riadku Záväzky v uvedenj tabuľke. Toto vyplýva z postupov účtovania. V časti záväzkov sa vypĺňajú údaje o rezervách, záväzkoch, úveroch a o pasívnej opravnej položke k nadobudnutému majetku. Údaj o neuhradenej dani aktuálneho roka sa v tejto tabuľke neuvádza, nakoľko neuhradená daň nie je položkou, ktorá by sa dodaňovala po skončení podnikania SZČO. V Tabuľke 1a sa uvádzajú sumy, ktoré v prípade ukončenia alebo prerušenia živnosti (a jej neobnovení do termínu na podanie DP), je podnaketeľ povinný vysporiadať vrámci uzávierkových operácií.

Otázka: Musí podnikateľ, ktorý používa daňovú evidenciu uvádzať v záväzkoch v tabuľke 1a (DP FO typ B) sumu preddavkov na zdravotné poistenie za mesiac december príslušného roka a sumu odvodov za mesiac december príslušného roka, ktoré odvedie v januári nasledujúceho roka?

Keďže podnikateľ, ktorý uplatňuje výdavky z daňovej evidencie podľa §6, ods. 11 zákona nie je považovaný za účtovnú jednotku neporuší ustanovenie §2, ods. 4 písm. b. zákona 431/2002 Z.z., nie je povinný v sume záväzkov uvádzať sumu preddakov na zdravotné poistenie a sumu poistného na sociálne poistenie za mesiac december, ktoré podnikateľ uhradí v januári nasledujúceho roka.

Iná je sitácia pri vedení jednoduchého účtovníctva, kde je podnikateľ povinný dodržiavať ustanovenia zákona 431/2002 Z.z..

Poznámka: Čo sa rozumie pod pojmom záväzok? “Záväzkom je existujúca povinnosť účtovnej jednotky, ktorá vznikla z minulých udalostí, je pravdepodobné, že v budúcnosti zníži ekonomické úžitky účtovnej jednotky a dá sa spoľahlivo oceniť podľa § 24 až 28; vykazuje sa v účtovnej závierke v súvahe alebo vo výkaze o majetku a záväzkoch.

Autror: © Miroslav Gandžala

NAJNOVŠIE KOMENTÁRE